INFORME COMPLETO MERCADO JUNIO’21 (TRIGO, MAÍZ, SOJA Y CEBADA)

EL BROKER DEL VACUNO – Capítulo 87. INFORME MES DE JUNIO DE 2021 para TRIGO, MAÍZ, SOJA Y CEBADA

TRIGO

Mes nuevamente de volatilidad en unos mercados internacionales que siguen con incertidumbre el devenir de las nuevas cosechas y que no acaban de seguir una tendencia clara, si bien es cierto que durante las últimas semanas de mes han venido cediendo levemente en las cotizaciones, como se puede observar en la ilustración nº1.

Por otro lado, los precios de trigo ruso han ido cediendo ante la presión de una buena cosecha cercana en el área del Mar Negro. Asimismo, se espera que las exportaciones de trigo de Rusia, Ucrania y Kazajstán aumenten un 5% en la campaña 2021/22 que comienza el 1 de julio. El impuesto a la exportación de trigo de Rusia, que cambia cada semana, ha aumentado en 10$ desde su lanzamiento el 2 de junio a 38$ por tonelada, pero sigue siendo bajo en comparación con el nivel de mayo.

En nuestro país, la cosecha cada vez está más cerca, si bien es cierto que en algunas zonas se presenta con cierto retraso debido a las condiciones climatológicas adversas de los últimos días, lo que ha llevado a aproximarse las cotizaciones de la vieja y nueva cosecha, a pesar de que por las últimas estimaciones realizas se puede hablar de unas expectativas de producción algo superiores a los últimos años a excepción de los datos de la última cosecha.

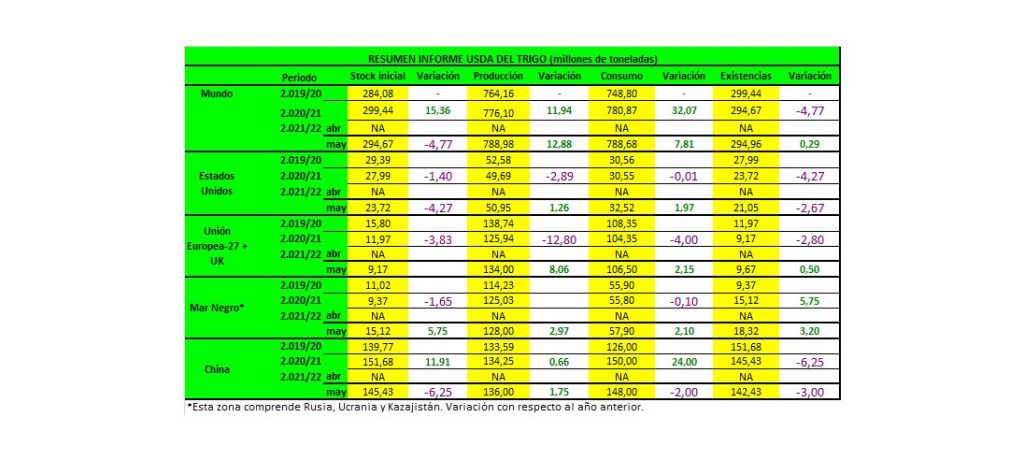

En este último informe, el USDA, estimo una producción mundial de trigo de 794,44 millones de toneladas, casi 6 millones de toneladas más que el informe anterior que fue de 788,98 millones. El consumo total en este último informe se situó en 791,12 millones y las existencias finales pasaron de 294,96 millones a 296,80 millones de toneladas.

El USDA, incrementó la cosecha de Estados Unidos de 50,95 a 51,66 millones de toneladas, incremento el uso total a 32,80 millones, mantuvo el dato de las importaciones y de las exportaciones en 3,40 y en 24,49 millones respectivamente. Las existencias finales fueron fijadas en 20,95 millones de toneladas, ligeramente inferior al mes anterior que fueron 21,05 millones.

La cosecha de Rusia se incrementó de 85 a 86 millones, aunque sus exportaciones se mantuvieron en 40 millones de toneladas.

La producción de Ucrania fue elevada de 29 a 29,50 millones y sus exportaciones pasaron de 20 a 20,50 millones de toneladas.

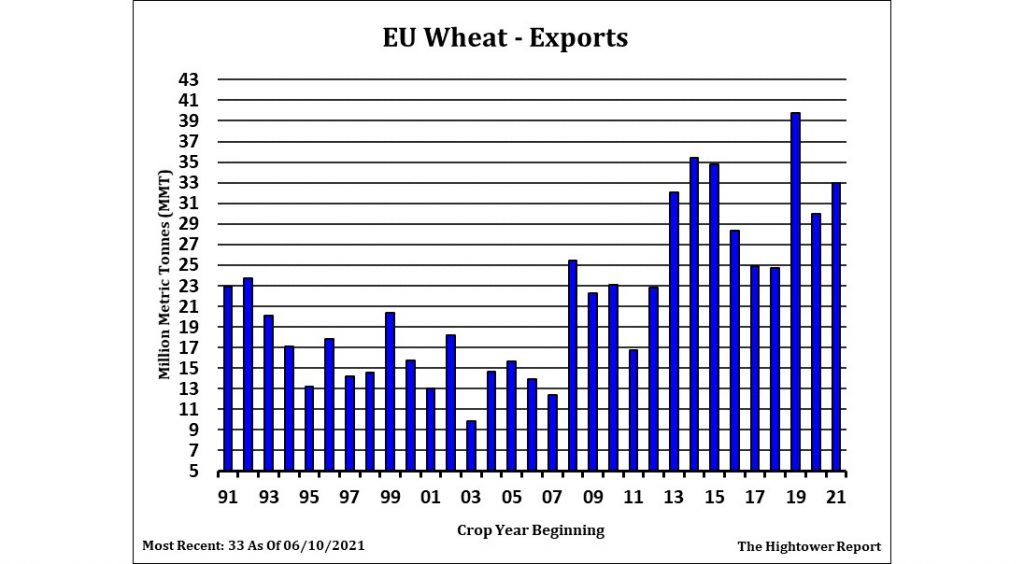

Para la Unión Europea, el organismo incremento la producción pasando de 134 a 137,50 millones de toneladas, aunque sus exportaciones se mantuvieron estables en 33 millones de toneladas.

Para Canadá, el USDA estimo la misma producción y las mismas exportaciones que el mes anterior, esto es 32 y 23,50 millones de toneladas.

Australia, al igual que Canadá, mantuvo los mismos datos que el informe del mes de mayo para su cosecha y sus exportaciones, 27 y 20 millones de toneladas respectivamente.

Finalmente, para Argentina, el organismo fijo una cosecha de 20,50 millones y unas exportaciones de 13,50 millones de toneladas, sin cambios respecto al informe del mes anterior.

El Consejo Internacional de Cereales en su último informe estimo una producción mundial de trigo igual que el mes anterior que fue de 790 millones de toneladas, incrementó el consumo en 5 millones hasta llegar a los 787 millones de toneladas, mientras que ajusto en 10 millones las existencias finales pasando de 298 a 288 millones de toneladas.

Las exportaciones de trigo blando de la UE de la campaña 2020/21 ascendieron a 25,10 millones de toneladas según los últimos datos publicados por la Comisión europea el lunes día 21 de junio. Dicha cifra es inferior a las 34,28 millones exportadas para la misma semana de la campaña anterior, aunque si bien es cierto que las cifras para Francia solo se registraron hasta el 2 de junio.

Posición neta de los fondos

En un mercado tan volátil como el que tenemos, los fondos y su comportamiento han jugado un papel fundamental en la lateralidad de las cotizaciones. Estos, han incrementado sus posiciones cortas en la última semana, llegando a una posición neta corta de algo más de 8 mil contratos cortos sobre largos. En la última semana, los fondos incrementaron sus posiciones cortas en casi 7.500 contratos, y su posición supone un 14,4% del interés abierto en el mercado.

MAIZ

La previsión para EEUU:

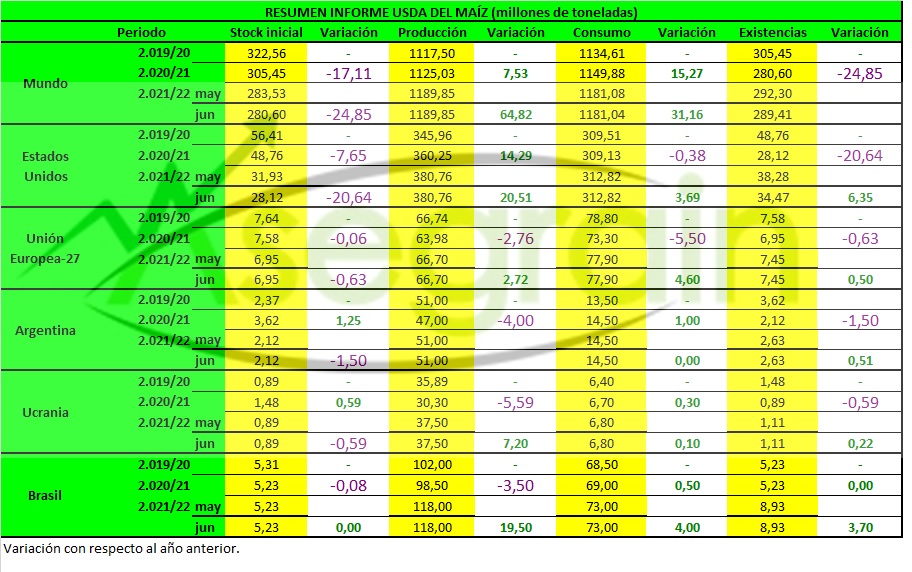

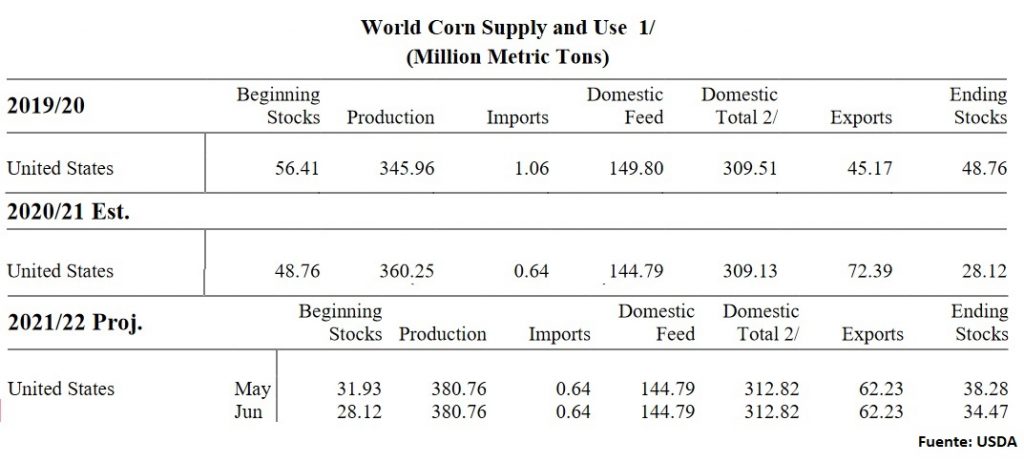

La perspectiva del USDA de este mes para el maíz estadounidense 2021/22 es de unas existencias iniciales menores (28,12 Mt vs 31,93Mt) y unas existencias finales también reducidas (34,47Mt vs 38,28Mt).

Las existencias iniciales caen a causa de los aumentos proyectados para 2020/21 en el maíz utilizado para etanol y exportaciones, con una demanda que casi ha vuelto a los niveles vistos antes del COVID-19.

Las exportaciones se incrementaron en 75 millones de bushels, según los datos de inspección de exportaciones para el mes de mayo, lo que implica una demanda mundial sólida y continua de maíz estadounidense a pesar de los altos precios.

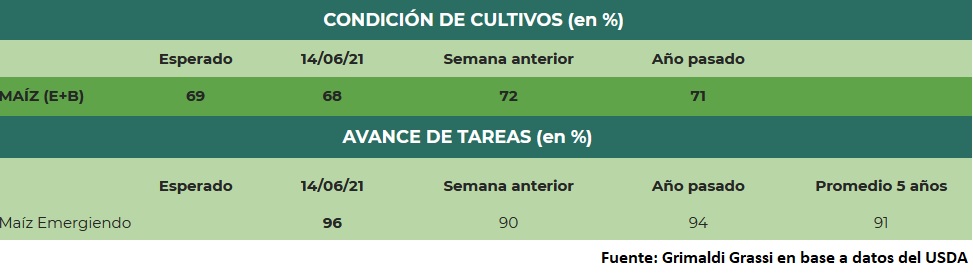

La condición del maíz en la última semana se ubicó por debajo de lo esperado por el mercado (68% vs el 69% esperado). El maíz emergido ya alcanza el 96%, un 6% mas que la semana anterior y un 5% adelantado respecto a la media de los últimos 5 años.

La previsión para Argentina:

La Bolsa de Cereales de Buenos Aires incrementó la estimación de producción de maíz en 2 mill/tns para la presente campaña, debido a que los rendimientos registrados en Córdoba se encuentran por encima de las expectativas iniciales.

Con las nuevas mediciones, la presente campaña pasaría de 46 a 48 mill/tns del cereal (el USDA sitúa esa cifra en 47 mill/tns).

Respecto al progreso de cosecha, este alcanza el 37,8% del área, tras un avance intersemanal de 3,7%, registrando los mejores resultados en las provincias de Córdoba y Santa Fe.

La previsión para Brasil:

La Conab redujo en su informe de junio sus estimaciones para la producción total de maíz en Brasil en la temporada 2020/2021 (a 96,39 mill/tns), desde los 106,4 millones en la previsión del mes pasado, en medio de una escasez prevista para la segunda cosecha del cereal.

Las proyecciones para las importaciones de maíz de Brasil se ampliaron a 2,3 mill/tns, mientras que el cálculo de exportaciones se redujo a 29,5 millones, en comparación con 35 mill/tns estimadas en mayo.

En cuanto a las compras en el mercado internacional, la Conab dijo que el ajuste «se produce luego de que se confirmara un incremento en las importaciones de maíz en el primer semestre de 2021 en un porcentaje superior al 60% al observado en el mismo período de 2020, y debido a expectativas de expansión también en el segundo semestre».

En cuanto a las exportaciones, la empresa estatal ve menos entusiasmo de los operadores por vender el grano al mercado en el exterior, debido a los mayores precios internos del cereal en la situación actual.

La Conab recortó su pronóstico para la segunda cosecha de maíz a 69,95 mill/tns desde los 79,8 millones del último pronóstico; un 6,8% menos que el ciclo agrícola anterior.

«La segunda cosecha de maíz 2020/21 (…) estará sustancialmente por debajo de los niveles proyectados para el mes anterior debido a las condiciones de sequía verificadas en los principales estados productores, el cual se identifica como el principal motivo de los recortes realizados».

La agencia estatal también advirtió que la llegada del clima frío a la región sur constituye otra preocupación para la «temporada baja» brasileña.

La producción brasileña de maíz 2020/21, afectada por una sequía histórica que ha animado en gran medida el mercado del grano en las últimas semanas, fue revisada de nuevo a la baja por el Departamento de Agricultura de Estados Unidos en su informe mensual de junio.

En relación con el mes anterior, fue revisada a la baja en 3,5 mill/tns hasta los 98,50 millones, una cifra que se sitúa dentro de las expectativas de los analistas.

La consultora StoneX dio a conocer proyecciones más pequeñas para la segunda cosecha de maíz del país, ahora estimada en 62 mill/tns, debido a la sequía.

Esto representa una caída del 14,7% respecto a la estimación de mayo y del 17,1% frente a la cosecha anterior.

La previsión para la UE:

FranceAgriMer redujo ligeramente las existencias de maíz francesas hasta los 1,8 mill/tns, frente a los 1,9 millones proyectados en mayo.

Por su lado, el ministerio de agricultura francés estima una superficie de siembra de 1,5 Mha, un 11% menos que hace un año, pero en la línea con el último quinquenio.

A nivel nacional, los datos aportados por la Comisión Provincial de Estadística Agraria revelan un crecimiento en las siembras de maíz en la provincia de León del 5,53% alcanzando las 78.870 hectáreas (74.737 en 2020), de las cuales 75.970 son para la cosecha de grano y aproximadamente 2.900 hectáreas se destinarán a la elaboración de forraje (ensilado de maíz). Se trata de un récord de siembras que consolidan todavía más a la provincia de León como principal productora de maíz de España y como una de las principales regiones productoras de este cultivo en la Unión Europea.

La previsión para el resto del mundo:

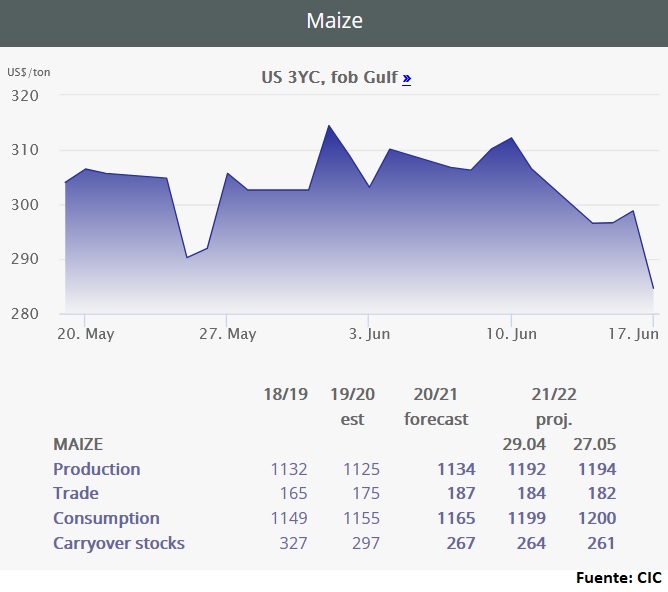

A nivel mundial, la perspectiva para el maíz 2021/22 del USDA es de una producción igual a la del mes pasado (1.189,85 Mt), un comercio ligeramente inferior (1.181,04Mt vs 1.181,08Mt) y unas menores existencias finales en relación con el mes pasado (292,30Mt vs 289,41Mt).

La producción de maíz de Brasil para 2020/21 se reduce (98,50 mill/tns) debido a las expectativas de rendimiento más bajas para el maíz de segunda cosecha, basadas en lluvias por debajo de lo normal en el centro-oeste y el sur durante el mes de mayo. Se compensa parcialmente la mayor superficie indicada para la segunda y tercera cosecha.

Las exportaciones de maíz de Brasil se reducen para el año comercial que comienza en marzo de 2021 (33 Mt), mientras que repiten las de la campaña 2021/22 (43 Mt).

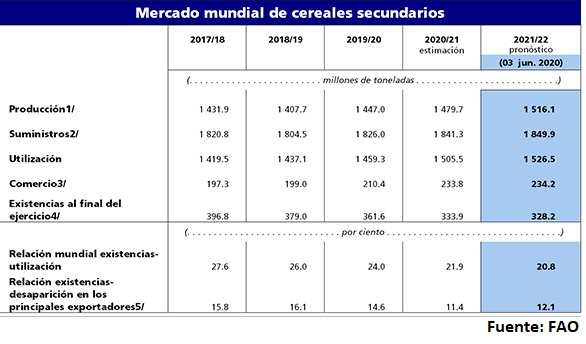

Las perspectivas actuales sobre la producción mundial de cereales apuntan a un tercer año consecutivo de crecimiento moderado, ya que el primer pronóstico de la FAO acerca de la producción mundial de cereales en 2021 se ha fijado ahora en casi 2.821 millones de toneladas (incluido el arroz en equivalente elaborado), lo que supone un récord y un aumento del 1,9 % respecto de la producción en 2020. La mayor parte del crecimiento previsto para este año corresponde al maíz, cuya producción se estima que aumentará un 3,7 % en comparación con 2020.

Aunque el primer pronóstico de la FAO sobre el comercio mundial de cereales en 2021/22 indica un aumento de apenas el 0,3 % respecto del elevado nivel estimado para 2020/21, mucho dependerá del volumen de cereales que importe China. El comercio mundial de cereales en 2020/21 podría incrementarse hasta en un 6,3 %, alcanzando un nivel máximo de 468 millones de toneladas. Sin embargo, la mayor parte de este acusado incremento se debe al acusado incremento de las importaciones de cereales en China, que se prevé aumentarán en 30 millones de toneladas (un 123 %) respecto de la campaña anterior.

El CIC elevó su pronóstico para la producción mundial de maíz en 2 millones de toneladas hasta los 1.194 millones, muy por encima de los 1.134 mill/tns de la temporada anterior.

CEBADA

Este mes el USDA ha estimado la producción mundial en 157,17 millones de toneladas frente a los 157,30 millones del mes anterior. Por países las variaciones más representativas son el aumento de 0,7 millones en la UE y el descenso de 0,8 millones de Turquía.

El consumo este mes aumenta 0,4 millones hasta los 159,10 millones de toneladas, por países las variaciones más importantes son el descenso de 0,7 millones en Turquía junto el aumento de 0,4 millones en China y 0,7 millones en Australia.

Exportaciones e importaciones se han quedado en 33,66 millones de toneladas destacando únicamente el aumento de 0,5 millones en la UE. Las exportaciones de cebada de la UE totalizan 7,06 millones, cifra similar a la registrada el año pasado por estas fechas. Por países Francia encabeza con 3,03 millones, seguido de 1,39 millones de Alemania y 980.000 toneladas de Rumanía.

En cuanto a las importaciones se refiere, China sigue encabezando la lista con 2,77 millones de cebada importada en lo que va de ciclo, más del doble de los números del año pasado. Arabia saudí alcanza los 1,21 millones importados frente a los 2,67 millones del año anterior en estas fechas.

Los stocks finales se sitúan en 20,17 millones, cifra prácticamente igual al mes anterior y con la única variación de 0,2 millones a mayores en la UE respecto el mes pasado.

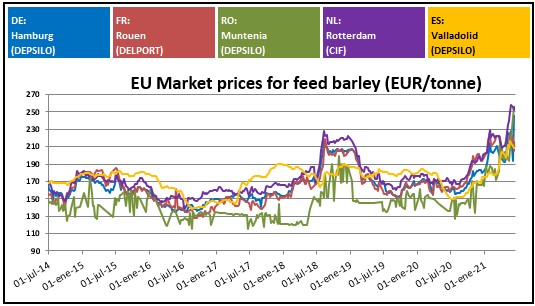

Los precios en los principales orígenes de la UE estas últimas semanas se han mantenido estables a la par de unos mercados exteriores que han continuado volátiles con repetidas subidas y bajadas.

A nivel nacional el avance de las cosechas que prosigue a buen ritmo en la zona sur se ha visto afectado por una climatología adversa desde hace ya una semana y que ha paralizado las siegas en todas las zonas para acrecentar aún más la inactividad que el mercado arrastra desde hace ya varias semanas.

A nivel de rendimientos, la zona Sur del país presenta números muy dispares, siendo mayores de lo estimado en algunas zonas y menores en algunas otras. A nivel global y a falta de que se generalice la zona Norte, en la que parece también podría haber una ligera merma debido a las altas temperaturas en la primera quincena de junio, la producción global podría verse mermado entorno un 25% respecto el año anterior.

En lo que respecta a los precios y como suele ser habitual en los inicios de cosecha, la falta de un precio estable en la mayoría de las zonas dificulta las operaciones en un mercado en el que la demanda se mantiene también en niveles muy bajos debido a la una caída en los consumos que por el momento no se recupera.

SOJA

ESTADOS UNIDOS

Campaña 2020/2021

El stock final estadounidense se vio elevado por parte del USDA de 3,25 a 3,66 millones de toneladas, incluso por encima de la previsión de los operadores que estimaban 3,32 millones de toneladas, siendo este el volumen más bajo desde la campaña 2013/2014.

Este incremento ha sido debido a una disminución del molturado que se redujo hasta los 59,19 millones de toneladas frente a los 59,60 anteriores.

Stock final en Estados Unidos (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2019/2020 |

| 3,66 | 3,25 | 3,32 | 14,28 |

Campaña 2021/2022

En Estados Unidos la siembra está llegando a su fin con una cobertura de la superficie prevista del 94%, por encima del promedio de las últimas cinco campañas.

Aunque la producción de soja subiría respecto al ciclo anterior no se realizaron cambios por parte del organismo ni en el área de siembra ni en el rendimiento, manteniendo la estimación de cosecha para el país en 119,88 millones de toneladas.

De igual modo se mantuvieron tanto las importaciones que continuaron en 950000 toneladas como las exportaciones en 56,47 millones de toneladas.

El molturado en 60,56 millones de toneladas y el uso total en 63,81 millones.

Debido al aumento en los niveles de stock inicial, el USDA incrementó hasta los 4,22 millones de toneladas su estimación de existencias finales, por encima de los 3,81 millones anteriores, por encima también de la proyección de los operadores que calcularon 3,97 millones de toneladas.

Stock final en Estados Unidos (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2020/2021 |

| 4,22 | 3,81 | 3,97 | 3,25 |

La evolución climática debería ser propicia para el cultivo de soja ya que para los próximos meses el Centro de Predicción Climático de Estados Unidos prevé que tanto las temperaturas como las precipitaciones se encuentren dentro de los pronósticos normales en las zonas productoras del país, disminuyendo así la posibilidad de eventos climatológicos que puedan producir pérdidas en los cultivos y obtener con ello un rendimiento promedio de 34,16 quintales por hectárea.

BRASIL

Campaña 2020/2021

La cosecha de soja ha llegado a su fin en Brasil, según los datos de la CONAB la producción se ha visto incrementada en 11 millones de toneladas frente al anterior ciclo, alcanzando la cifra récord de 135,86 millones de toneladas. Este incremento en la cosecha ha sido consecuencia del aumento en el área sembrada y un ligero incremento en sus rendimientos gracias al clima favorable y un aumento en la tecnología aplicada al cultivo.

La compañía también incremento de 85,60 a 86,65 millones su valoración sobre las exportaciones.

Las exportaciones de soja de Brasil debieran llegar a 11,5 millones de toneladas en junio, frente a una estimación de hasta 11 millones la semana pasada, pero los envíos aún estarían por debajo de los 11,9 millones de toneladas producidas en el mismo mes del año pasado, señaló. Asociación de Exportadores de Cereales (ANEC)

Por su parte el USDA elevó su estimación de cosecha de 136 a 137 millones de toneladas, pero mantuvo en 86 millones las exportaciones.

Producción en Brasil (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2019/2020 |

| 137,00 | 136,00 | 136,16 | 128,50 |

Campaña 2021/2022

Para Brasil el USDA mantuvo sus proyecciones para las cosechas en 144 millones de toneladas.

ARGENTINA

Campaña 2020/2021

La cosecha también ha culminado en Argentina confirmándose con ello las estimaciones de producción calculadas en las últimas semanadas.

Según indicó el Ministerio de Agricultura de la Nación la producción alcanzaría los 47 millones de toneladas, siendo 2 millones de toneladas inferior a la campaña anterior.

Esto sería consecuencia de la falta de precipitaciones en algunas zonas durante el período crítico, lo que perjudicó siendo la principal causa del peor rendimiento de la oleaginosa.

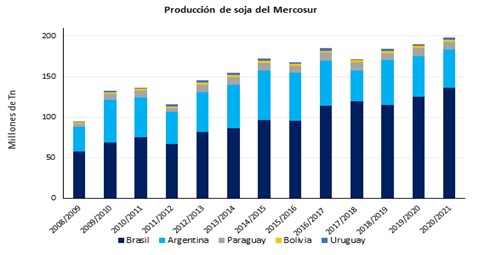

Conforme a los datos aportados por Mercosur la oferta de soja es de 197,6 millones de toneladas, representando así un aumento intercampaña del 4%, alcanzando el mayor volumen de la historia.

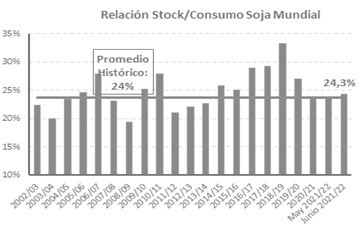

Según la BCR el balance de la oleaginosa se mantiene sin cambios desde el mes de mayo, las existencias al final de la cosecha serían de 13,3 millones de toneladas, lo que deja una ratio stock/consumo del 26% ligeramente por debajo de la cosecha 2019/20, aunque por encima de la media de las últimas cinco años. Quedando 16,6 millones de toneladas disponibles para la compra, lo que equivale al 37% de la producción.

El USDA no reflejó cambios para Argentina, estimando la cosecha en 47 millones de toneladas y las exportaciones en 6,35 millones.

Tampoco hubo cambios en la previsión de las exportaciones de harina y de aceite, que quedaron en 28,25 y en 6,25 millones de toneladas.

Producción en la Argentina (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2019/2020 |

| 47,00 | 47,00 | 46,61 | 48,80 |

Campaña 2021/2022

El USDA mantuvo sus proyecciones para la cosecha en 52 millones de toneladas.

CHINA

Campaña 2020/2021

Las importaciones chinas se mantuvieron en los 100 millones de toneladas.

Campaña 2021/2022

Las importaciones chinas fueron estimadas en 103 millones de toneladas.

NIVEL MUNDIAL

Campaña 2020/2021

En el nivel mundial las existencias finales fueron estimadas por encima de los 86.55 millones del anterior informe e incluso por encima de los 87,10 millones previstos por los privados, alcanzando los 88 millones de toneladas.

Stock final en el Mundo (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2019/2020 |

| 88,00 | 86,55 | 87,10 | 96,52 |

Campaña 2021/2022 A nivel global el USDA estimó la producción de soja en 385,52 millones de toneladas, casi sin cambios frente a los 385,53 millones calculados el mes anterior.

Las existencias finales se vieron incrementadas en 1,45 millones de toneladas alcanzando los 92,55 millones, frente a los 91,10 del mes pasado y a los 91,20 millones previstos por los operadores.

Stock final en el Mundo (en millones de toneladas)

| USDA JUNIO | USDA Mayo | Promedio Privados | USDA 2020/2021 |

| 92,55 | 91,10 | 91,20 | 88,00 |

Por el lado de la demanda, también mantuvo sus cálculos para el consumo y las exportaciones que aun siendo récord no alcanzarían para compensar la mayor cosecha la relación entre el stock y el consumo aumentaría medio punto porcentual y ubicándose en torno al promedio histórico.